第2回の記事では、Convertible Noteがどのような場面で株式に転換するか、または返還されるかについて記載しました。今回は、Convertible Noteがどのような条件で株式に転換されるのか、ディスカウント(Discount)とバリュエーション・キャップ(Valuation Cap)という概念について考えてみます。

投資家にとってのインセンティブ

通常、Convertible Noteの転換価額は、Discount及びCapによって、シリーズAの優先株式よりも有利な条件で設定されます。そうしないと、エンジェル投資家にとって初期投資のリスクを取るインセンティブが確保できないからです。

エンジェル投資家にとってのインセンティブ問題

仮に、シリーズAと同じ条件でConvertible Noteが転換されてしまうと、エンジェル投資家は自分が初期投資のリスクを取ったにもかかわらず、それに対する十分な恩恵を受けることができず、インセンティブが低下するという問題が生じます。

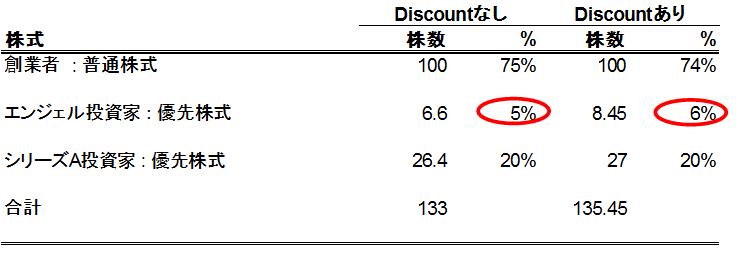

Convertible Noteの投資額が$1M、シリーズAの投資額が$4M、シリーズA投資後のPost-money valuationが$20Mであるとします。シリーズAの投資額がQualified Financingの基準額を超えた場合、Convertible NoteはシリーズA優先株式に転換されます。

Convertible Noteの転換価額が、シリーズA投資家の購入価格と同条件であるとすると、Convertible Note転換後のエンジェル投資家の持分は5%($1M/$20M)であるのに対し、シリーズA投資家の持分は20%($4/$20M)となり、Noteholderが先んじて初期投資をしたリスクが適切に評価されていないことになります。

一方、シリーズAにたどり着かずに事業が失敗に終わった場合、Noteholderへの配分はほとんどゼロとなるので、エンジェル投資後の事業の成否に関わらず、Noteholderにとって初期投資のインセンティブは低下します。

普通株主とエンジェル投資家の利益相反

また、創業者(普通株主)とエンジェル投資家のインセンティブが相反するという問題も生じます。

普通株主にとっては、シリーズAのバリュエーションが高い方が、自己持分の希薄化が少ないため、望ましいといえます。しかし、エンジェル投資家にとっては、転換後の持分をなるべく高くするためには、シリーズAのバリュエーションは低い(転換価額が低い)方が望ましいのです。

そうすると、エンジェルによる初期投資からシリーズAの間に、エンジェル投資家が創業者に対して会社のバリューを高めるための助言等を与えるインセンティブが十分でなくなるという問題が生じます。

ディスカウント(Discount)について

Discountによるインセンティブは十分ではない

そこで、Convertible Noteの転換価額に20%のDiscountを付するとします。

上記の事例において、Discountなしの場合、エンジェル投資家は、シリーズA投資家が受け取る株式数の1/4しか受け取れないことになります。

一方、20%のDiscountが適用される場合、エンジェル投資家は、Discountなしの場合に比べて、1.25倍(=1/0.8)のシリーズA優先株式を受け取ることができるので、持分の希薄化を抑えることができます。

創業者が有する普通株式が100株であるとすれば、シリーズA投資家は約27株(X = 20%*(X+100+X(1/0.8)(1/4))で求められるX)を取得し、エンジェル投資家は8.45株の優先株式を有することになります。

その結果、Discountなしの場合に比べると、エンジェル投資家の持分が5%から6%に増加します。

しかし、これだけでは、創業者とエンジェル投資家との間の利害相反を解決することはできません。なぜなら、Discountがあったとしても、エンジェル投資家にとってはシリーズAのバリュエーションは低い(転換価額が低い)方がより望ましいのに対し、普通株主はより高いバリュエーションを望むためです。

バリュエーション・キャップ(Cap)について

Valuation Capという概念を導入することで、創業者とエンジェル投資家との間の利害のミスアラインメントを解決することができます。

Capの機能

Valuation Capとは、シリーズAの調達時点でのPre-money Valuationが$Y以上である場合、Noteについては、あたかもPre-money Valuationが$Yであったかのように転換価額が決定されるよう、発行会社とNoteholderとの間であらかじめ合意された相対的なバリュエーションを意味します。

Convertible Noteの転換価額は、$Y/転換直前の完全希薄化後株式数で算出されます。

では、Capが適用された場合、エンジェル投資家の転換後の持分はどうなるでしょうか。

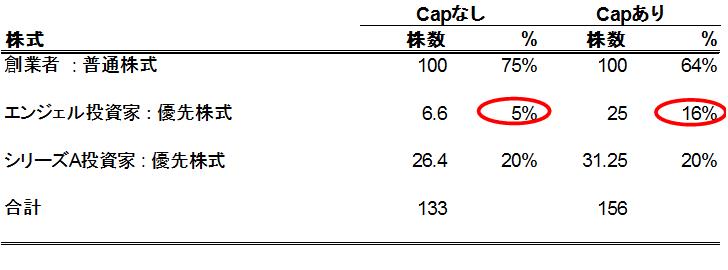

これまでと同様に、Convertible Noteの投資額が1Mドル、シリーズAの投資額が4Mドル、シリーズA投資後のPost-money valuationが20Mドルであるとします。

Capが4Mドルであるとすると、シリーズAによる資金調達の直前時点(Pre-money)で、エンジェル投資家は1/5(=$1M/($1M+$4M))の持分を取得することになります。創業者が有する普通株式が100株であるとすれば、エンジェル投資家は25株の優先株式を有することになります。

一方、シリーズA投資家はPost-moneyで20%(=$4M/$20M)の持分を取得するので、シリーズA投資家の株数は、31.25株(X = 20%*(X+100+25)で求められるX)となります。

その結果、Capなしの場合に比べると、エンジェル投資家の持分が5%から16%に増加します。

Capによるインセンティブ問題の解決

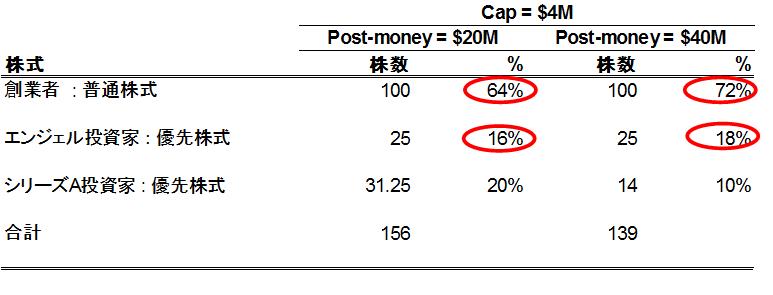

Capなしの場合、シリーズAの調達におけるPost-money Valuationが高ければ高いほど、(Discountが付されていたとしても)エンジェル投資家の持分は低下していきます。シリーズA投資家の持分も(投資額は一定なので)同様に低下し、創業者の持分が増加します。

しかし、Capありの場合、エンジェル投資家の持分はPost-money Valuationが高ければ高いほど増加していきます。一方、シリーズA投資家の持分は減少していきます。

例えば、シリーズAの資金調達時のPost-money valuationが$20Mではなく、$40Mであったとします。

シリーズAの投資額が変わらず$4Mとすると、シリーズA投資家の持分は10%になります。エンジェル投資家は、Cap($4M)の適用により25株を取得します。そうすると、シリーズA投資家の株数は約14株(X = 10%*(X+100+25)で求められるX)となります。

その結果、Pre-moneyが$20Mの場合と比べると、エンジェル投資家持分は16%から18%に増加します。

創業者の持分は、Capの有無にかかわらず、Valuationが高ければ増加しますので、Capを付すことによって、エンジェル投資家と創業者はValuationを上げるためのインセンティブをともに持つことが可能となります。

なお、Post-moneyが$40Mの場合には、エンジェル投資家がシリーズA優先株式の過半数を保有するという結果になります。この点の問題については、次回の記事で解説します。

なお、Post-moneyが$40Mの場合には、エンジェル投資家がシリーズA優先株式の過半数を保有するという結果になります。この点の問題については、次回の記事で解説します。